Những vấn đề cần lưu ý trong giao dịch M&A

Nguồn: Luật sư NGUYỄN THANH HÀ - Công ty Luật SB Law

Dưới góc độ của một Luật sư, khi tiến hành tư vấn M&A cho khách hàng, các Luật sư cần phải quan tâm tới những vấn đề sau:

Thứ nhất, về mục tiêu M&A

Khi tư vấn để định hướng mục tiêu giao dịch M&A, chủ yếu sẽ xoay quanh 04 mục tiêu sau đây:

- Hướng tới quyền nắm giữ cổ phần/phần vốn góp (Ví dụ: Các quỹ đầu tư tiến hành đầu tư vào một doanh nghiệp nhằm mục đích nắm giữ cổ phần, hưởng lợi từ sự phát triển của công ty);

- Hướng tới nắm giữ quyền kinh doanh của công ty, cụ thể là tiến hành mua một doanh nghiệp có giấy phép kinh doanh, đã và đang thực hiện các hoạt động kinh doanh liên quan tới mô hình kinh doanh mà bên mua quan tâm;

- Hướng tới tài sản.

Ví dụ: Bất động sản, Dự án… (Doanh nghiệp đó sở hữu một bất động sản có vị trí mà bên mua quan tâm, hoặc bất động sản không được phép chuyển nhượng thì bên mua sẽ tiến hành M&A để sở hữu bất động sản đó…);

- Quyền sở hữu trí tuệ - đối tượng đặc thù

Quyền sở hữu trí tuệ trong thời đại nền kinh tế số có vai trò rất quan trọng, có thể quyết định tới sự phát triển của một ngành nghề lĩnh vực nào đó hoặc sự phát triển của một doanh nghiệp nào đó. Việc nắm giữ quyền sở hữu trí tuệ thường hướng tới hai mục tiêu:

(i) Nhìn thấy tiềm năng phát triển, thông qua M&A để tiếp tục xây dựng đẩy mạnh thương hiệu;

(ii) Dẹp bỏ đối thủ cạnh tranh trên thị trường.

Thứ hai, về đối tượng của hoạt động M&A

Từ mục tiêu đã đưa ra, các bên sẽ tiếp tục xác định đối tượng của M&A, ví dụ như đối tượng là tài sản, tuy nhiên tài sản không thể chuyển nhượng, bên mua tiến hành mua chính cổ phần từ doanh nghiệp sở hữu tài sản, qua đó gián tiếp sở hữu tài sản ban đầu. Từ đây có thể rút ra, đối tượng của hoạt động M&A có những loại cơ bản sau đây:

- Cổ phiếu, phần vốn góp trong doanh nghiệp (khi muốn nắm giữ cổ phần trong doanh nghiệp);

- Giấy phép kinh doanh (có thể được tiến hành thông qua việc mua cổ phiếu, mua lại phần vốn góp);

- Tài sản, các dự án… (các đối tượng này cần phải đủ điều kiện được chuyển nhượng);

- Quyền sở hữu trí tuệ trong trường hợp đã được đăng ký và công bố (tiến hành chuyển nhượng quyền sở hữu trí tuệ);

- Dự án (đủ điều kiện chuyển nhượng).

Thứ ba, về cấu trúc giao dịch

Cấu trúc giao dịch được tiến hành nghiên cứu, xem xét và lên chương trình sau khi xác định được đối tượng mục tiêu.

Các lựa chọn về cấu trúc của giao dịch M&A bao gồm: Mua, bán; Hợp nhất; Sáp nhập; Chia, tách doanh nghiệp.

Bên cạnh đó, các hình thức đơn giản hơn gồm: Nhận chuyển nhượng dự án, tài sản; chuyển nhượng quyền và nghĩa vụ trong hợp đồng...

Từ mục tiêu ban đầu, cấu trúc giao dịch sẽ được xác định tùy theo nhu cầu của bên mua và bên bán.

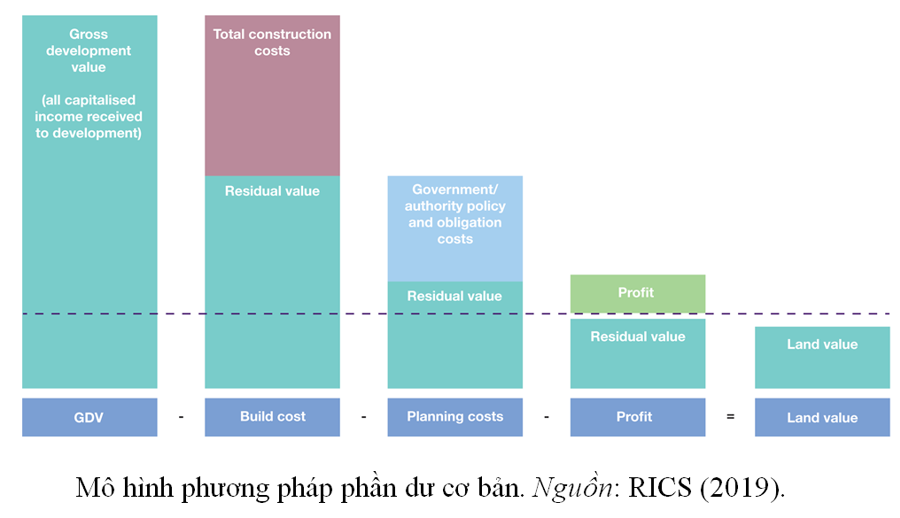

Thứ tư, về vấn đề định giá

Định giá trong hoạt động M&A mang tính chất thời điểm, vấn đề này có thể gây rủi ro và khó khăn cho giao dịch nếu như Luật sư tư vấn không hiểu rõ về giá trị thị trường của đối tượng hướng tới.

Ví dụ, khi quan tâm tới cổ phần của một doanh nghiệp, vấn đề cần hướng tới chính là doanh thu, lợi nhuận, tình trạng kinh doanh của doanh nghiệp đó ở thời điểm hiện tại hoặc khi quan tâm tới một dự án đầu tư, bên mua sẽ hướng tới vấn đề quan trọng nhất là thời điểm hòa vốn của dự án.

Để đảm bảo tính minh bạch, chuẩn xác của những báo cáo tài chính, các số liệu của dự án đầu tư. Cần có sự tham gia để tham vấn, rà soát từ bên tư vấn tài chính. Cũng nên lưu ý, đối với giấy phép kinh doanh, phải xem xét lợi ích của giấy phép đó đem lại, chi phí đầu tư cũng như giá trị thị trường của giấy phép.

Thứ năm, về cơ cấu giá

Cơ cấu giá thành phụ thuộc khá nhiều vào mục tiêu, đối tượng của hoạt động M&A. Khi mục tiêu hướng tới là giấy phép kinh doanh, nhà đầu tư sẽ không quan tâm nhiều tới giá trị doanh nghiệp.

Cơ cấu giá đối với mục tiêu là giấy phép kinh doanh sẽ chia làm hai loại:

- Giá cơ sở (giá trị của giấy phép đó), hay còn gọi là giá cố định;

- Giá trị tài sản thực tế của doanh nghiệp tại thời điểm chuyển giao từ bên bán sang bên mua.

Khi mục tiêu hướng tới là cổ phần, tài sản mà các bên quan tâm tới là giá trị tài sản và giá trị doanh nghiệp.

Thứ sáu, đàm phán về giá

Phải có giá đàm phán (giá sơ bộ ban đầu) để các bên có cơ sở đàm phán, thương lượng. Tiếp đó, các bên tiến hành ký kết biên bản ghi nhớ để làm nền tảng cơ sở. Các bên sẽ tiến hành xem xét, thẩm tra chuyên sâu (đánh giá sơ bộ về những rủi ro liên quan tới tài sản, tới giao dịch, cơ cấu và đối tượng giao dịch. Qua đó thực hiện điều chỉnh nếu có tồn tại rủi ro…).

Sau khi thẩm tra chuyên sâu, các bên tiếp tục tiến hành đàm phán nhằm xác định lại giá trị, hợp đồng M&A được ký xác lập khi các bên không còn vướng mắc liên quan tới giao dịch.

Các bên sau khi hoàn tất các điều kiện về thanh toán, chuyển giao theo quy định của pháp luật, M&A tiến tới hoàn tất.

Những lưu ý cho nhà đầu tư khi tiến hành hoạt động M&A.

- Đối với bên bán, cần tiến hành thẩm tra pháp lý, thẩm tra tài chính liên quan tới những vấn đề về tài chính của doanh nghiệp.

Ví dụ: Đối với định giá giá trị doanh nghiệp, cần quan tâm tới các khoản nợ, khoản thu, chi của doanh nghiệp đó cũng như khả năng thu hồi khoản nợ.

Bên cạnh đó cần xác định các hợp đồng hiện tại với bên thứ 3 không có tranh chấp hoặc tồn tại nguy cơ xảy ra tranh chấp.

- Đối với bên mua, cần quan tâm tới mục tiêu ban đầu:

Nếu mục tiêu đối tượng là tài sản, cần xem xét tính hợp pháp của sự chiếm hữu tài sản đó.

Nếu mục tiêu là giấy phép kinh doanh, cần quan tâm về tính hợp pháp của giấy phép kinh doanh đó, các điều kiện sở hữu giấy phép. Bên cạnh đó cần có đánh giá vấn đề về nhân sự của doanh nghiệp.

Như vậy, các bên trong giao dịch M&A sẽ quan tâm tới các vấn đề liên quan tới tính pháp lý như sau:

- Điều kiện thành lập, hoạt động của doanh nghiệp;

- Quyền sở hữu tài sản;

- Giấy phép kinh doanh, chứng nhận đăng ký kinh doanh và đầu tư;

- Lao động, nhân sự của doanh nghiệp tại thời điểm M&A;

- Các tranh chấp hiện hữu mà doanh nghiệp đang vướng phải (thường phụ thuộc lớn vào độ trung thực của bên bán). Luật sư bên mua sẽ nhìn nhận, xem xét trên cơ sở các hợp đồng hiện tại để xác định tính rủi ro;

- Phối hợp với bên tài chính xem xét nguồn doanh thu, các báo cáo tài chính của doanh nghiệp.

Các chủ thể khác tham gia trong một giao dịch M&A

Ngoài hai chủ thể chính đó là bên mua và bên bán, thương vụ M&A còn có sự tham gia của nhiều chủ thể khác, tùy vào cấu trúc giao dịch:

- Cơ quan về quản lý cạnh tranh: Luôn luôn tham gia trong những giao dịch M&A lớn, nhằm kiểm tra giao dịch đó có vi phạm pháp luật cạnh tranh hay không?

- Các cổ đông, các thành viên góp vốn liên quan

Ví dụ 1: Công ty TNHH, việc mua phần vốn góp, đầu tiên cần tiến hành chào bán cho các thành viên hiện hữu.

Ví dụ 2: Các cổ đông liên quan trong công ty cổ phần sở hữu phần vốn góp.

Các rủi ro phổ biến trong các giao dịch M&A

Các Luật sư khi tư vấn cần xem xét tới các rủi ro có thể xảy ra khi thực hiện giao dịch trong một thương vụ M&A, cụ thể như:

- Doanh nghiệp bên bán thổi phồng hóa giá trị doanh nghiệp, liên quan tới doanh thu, lợi nhuận… gây ảnh hưởng tới quá trình định giá doanh nghiệp.

- Cấu trúc giao dịch M&A không phù hợp, không đầy đủ giấy tờ hợp pháp để tiến hành giao dịch.

- Các bên không đánh giá được hết những rủi ro liên quan, dẫn tới thua lỗ hoặc thất bại trong quá trình giao dịch.

- Giao dịch M&A nhằm mục đích rửa tiền từ nhà đầu tư nước ngoài hoặc mục đích khác hoặc giao dịch M&A để che giấu một giao dịch khác... Các giao dịch này có nguy cơ bị rút giấy chứng nhận đầu tư nếu không chứng minh được tính minh bạch.

- Không đánh giá được những rủi ro liên quan tới tranh chấp tiềm năng. Ví dụ: tranh chấp liên quan tới lao động sau khi giao dịch M&A.

Khi tham gia vào hoạt động M&A, doanh nghiệp Việt Nam có cơ hội được tiếp cận, liên kết, hợp tác với các doanh nghiệp nước ngoài.

Kết quả hoạt động sau M&A tạo nên những thay đổi trong quản trị, vận hành kinh doanh của các bên tham gia.

Do đó, hoạt động M&A là một hoạt động rất cần sự tham gia, tư vấn của nhiều chuyên gia có kinh nghiệm chuyên sâu về các lĩnh vực khác nhau như pháp luật, thương hiệu, tài chính để đảm bảo một giao dịch diễn ra thuận lợi và thành công.