(Trích bài đăng của tôi ngày 16/10/2021 trong Group chuyên sâu về Thẩm định giá)

Hôm nay, tôi đưa ra vấn đề để mọi người cùng bàn, một con số rất quen thuộc và TĐV thường hay sử dụng nhưng chưa thực sự hiểu rõ: Phần bù rủi ro Rp.

Cũng giống như Tiêu chuẩn 12 cũ (Thông tư 122/2017/TT-BTC), Tiêu chuẩn 12 mới (Thông tư 28/2021/TT-BTC) đưa ra 3 phương pháp ước tính chi phí vốn chủ sở hữu (Re). Qua quan sát từ quá trình giảng dạy và làm việc, mình thấy phương pháp thứ 3 trong Tiêu chuẩn 12 mới (và là phương pháp 2 trong Tiêu chuẩn 12 cũ) được phần lớn Thẩm định viên sử dụng và hầu hết là áp dụng sai, một phần do văn bản ko rõ ràng về thuật ngữ.

Hướng dẫn của Tiêu chuẩn 12 mới về Phương pháp 3 như sau:

Chi phí sử dụng vốn chủ sở hữu của doanh nghiệp cần thẩm định giá được tính theo công thức sau:

Re = Rf + Rp

- Tỷ suất lợi nhuận phi rủi ro (Rf) được ước tính trên cơ sở lãi suất trái phiếu Chính phủ kỳ hạn 10 năm hoặc kỳ hạn dài nhất và gần thời điểm thẩm định giá.

- Phần bù rủi ro vốn chủ sở hữu (Rp) được xác định theo phần bù rủi ro vốn chủ sở hữu của Việt Nam được công bố tại các cơ sở dữ liệu tài chính quốc tế đáng tin cậy

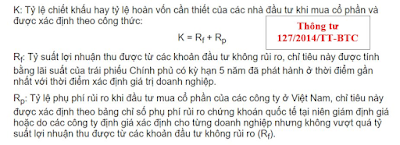

Trước hết, điểm lại lịch sử của công thức này. Trước khi có Tiêu chuẩn 12 (2017), Thông tư 127/2014/TT-BTC ngày 05/9/2014 hướng dẫn ước tính tỷ suất chiết khấu khi thực hiện xác định giá trị DN thực hiện CPH như sau:

K: Tỷ lệ chiết khấu hay tỷ lệ hoàn vốn cần thiết của các nhà đầu tư khi mua cổ phần và được xác định theo công thức:

K = Rf + Rp

Rf: Tỷ suất lợi nhuận thu được từ các khoản đầu tư không rủi ro, chỉ tiêu này được tính bằng lãi suất của trái phiếu Chính phủ có kỳ hạn 5 năm đã phát hành ở thời điểm gần nhất với thời điểm xác định giá trị doanh nghiệp.

Rp: Tỷ lệ phụ phí rủi ro khi đầu tư mua cổ phần của các công ty ở Việt Nam, chỉ tiêu này được xác định theo bảng chỉ số phụ phí rủi ro chứng khoán quốc tế tại niên giám định giá hoặc do các công ty định giá xác định cho từng doanh nghiệp nhưng không vượt quá tỷ suất lợi nhuận thu được từ các khoản đầu tư không rủi ro (Rf).

Đến khi Tiêu chuẩn 12 cũ (Thông tư 122/2017/TT-BTC) ra đời thì công thức này là phương pháp 2 để ước tính chi phí vốn chủ sở hữu.

Chi phí sử dụng vốn chủ sở hữu của doanh nghiệp cần thẩm định giá được tính theo công thức sau:

Re = Rf + Rp

- Tỷ suất lợi nhuận phi rủi ro (Rf) được ước tính trên cơ sở lãi suất trái phiếu Chính phủ kỳ hạn 10 năm hoặc kỳ hạn dài nhất tại thời điểm thẩm định giá.

- Tỷ lệ phụ phí rủi ro (Rp) được xác định theo chỉ số phụ phí rủi ro chứng khoán quốc tế do các tổ chức tư vấn tài chính quốc tế công bố. Thẩm định viên cần cân nhắc lập luận, điều chỉnh để áp dụng phù hợp với thực tế của doanh nghiệp cần thẩm định giá.

Nhiều TĐV đã và đang xác định Rp này bằng cách...lấy từ 1 nguồn nước ngoài, sau đó cộng thẳng Re = Rf + Rp. Mà không hiểu bản chất Rp trong công thức và Rp từ các nguồn nước ngoài đó là khác nhau. Phần bù rủi ro của tài sản, của vốn cổ phần DN, của thị trường vốn, của quốc gia là khác nhau !

Nếu các bạn dùng Rp được công bố và ráp vào công thức Re = Rf + Rp, thì một dự án cầu đường hay dự án nhiệt điện, một dự án BĐS hay dự án nông nghiệp thì cũng có cùng 1 tỷ suất chiết khấu, bất chấp rủi ro của dự án, của doanh nghiệp. Điều này hiển nhiên bất hợp lý. Trong một tài liệu của Deloitte về các lỗi sai phổ biến khi ước lượng tỷ suất chiết khấu, lời khuyên được đưa ra là người phân tích cần "match the discount rate to the risk" và "No single discount rate will work in all circumstances".

Trước hết về mặt lý thuyết, công thức trên xuất phát từ đâu ? Chẳng từ đâu cả, nó chỉ là 1 công thức tổng quát hơn của CAPM. Công thức càng tổng quát nghĩa là càng khó áp dụng vào thực tiễn. Bởi vậy mới sinh ra cái CAPM, mặc dù single-factor CAPM ko vượt qua được các kiểm định lý thuyết nhưng lại được sử dụng rộng rãi nhất vì cung cấp cho người thực hành một cách rất trực quan để có thể ước lượng Rp.

Xem hình: Rp trong công thức Re = Rf + Rp

Suy cho cùng, không thể dùng Rp được công bố để ráp vào công thức Re = Rf + Rp mà ko điều chỉnh (nhưng điều chỉnh thế nào thì Tiêu chuẩn lại không nói  )

)

Đấy là lý do trong Tiêu chuẩn 12 mới (2021) đã đưa 1 câu mà ít người để ý: "Thẩm định viên cần đánh giá, lập luận, điều chỉnh Re trên cơ sở quy mô, tính thanh khoản và các yếu tố khác có liên quan nhằm phản ánh được rủi ro của riêng doanh nghiệp cần thẩm định giá". Thực ra câu này xuất hiện trong cả 3 phương pháp, mình không hiểu lắm "rủi ro của riêng DN cần TĐG" là như thế nào. Ý là rủi ro đặc thù của DN (unsystematic risk, Specific risk) hay sao ? Hi vọng là ko phải như vậy.

Thiết nghĩ, cụm từ "rủi ro của riêng DN cần TĐG" và cụm từ "được xác định theo" trong đoạn "Phần bù rủi ro vốn chủ sở hữu (Rp) được xác định theo phần bù rủi ro vốn chủ sở hữu của Việt Nam " nên được viết rõ ràng hơn, tránh gây hiểu lầm và tranh cãi giữa các TĐV. Đồng thời các TĐV cũng cần lưu ý tìm hiểu ngọn ngành nguồn gốc và bản chất của số liệu tính toán được công bố cũng như các dữ liệu thứ cấp khác trước khi sử dụng

Không có nhận xét nào:

Đăng nhận xét